10月13日に発表されたケイブ<3760>の2017年5月期の第1四半期(6~8月)の決算は、売上高6億7200万円(前々期比32.0%増)、営業損益1億8600万円の赤字(前年同期5400万円の赤字)、経常損益1億8700万円の赤字(同6000万円の赤字)、四半期純損益3億3400万円の赤字(同6000万円の赤字)と赤字転落した。

10月13日に発表されたケイブ<3760>の2017年5月期の第1四半期(6~8月)の決算は、売上高6億7200万円(前々期比32.0%増)、営業損益1億8600万円の赤字(前年同期5400万円の赤字)、経常損益1億8700万円の赤字(同6000万円の赤字)、四半期純損益3億3400万円の赤字(同6000万円の赤字)と赤字転落した。【関連記事】

ケイブ、1Qは1.8億円の営業赤字に…CMなどプロモ活動への先行投資で 『ゴ魔乙』は順調に伸長(グラフ追加・追記)

今回はケイブが開示した決算補足資料から、その決算内容の詳細を分析してみたい。

■1Q営業赤字の要因は全国TVCMの実施などによる広告宣伝費増加

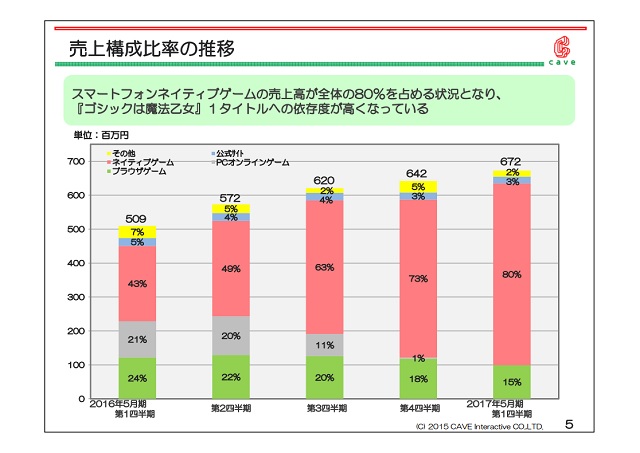

まずは売上構成比率の推移から見てみると、売上高はこの第1四半期も順調に拡大している。特にネイティブゲームの売上比率は全体の80%にまで達しており、『ゴシックは魔法乙女~さっさと契約しなさい~』がさらに売り上げを伸ばしてきていることが見て取れる。

ただし、『ゴシックは魔法乙女』1タイトルにかかる比重も強まっており、これに続くタイトルの育成がリスク分散という観点からも今後の課題となってきそうだ。

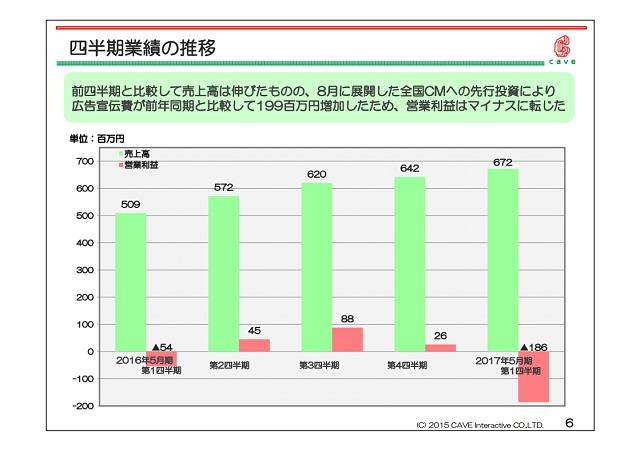

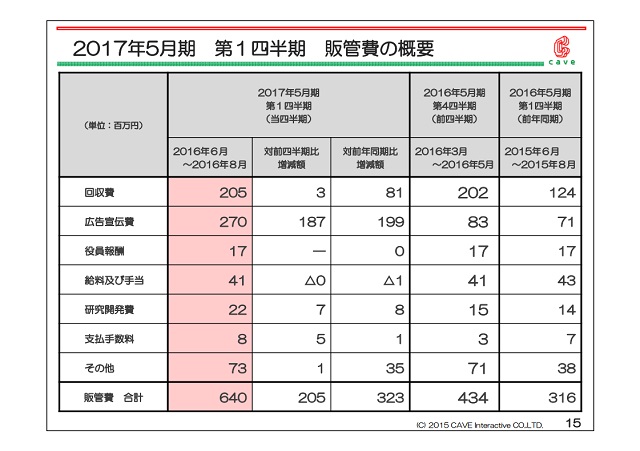

続いて売上高、営業利益の推移を見ると、この第1四半期は4四半期ぶりの営業赤字計上となった。これは『ゴシックは魔法乙女』のTVCMを8月に初めて“全国”で放映し、先行投資負担として、広告宣伝費が前年同期比で1億9900万円、前四半期比で1億8700万円の増加となったことが大きく影響している。つまり単純に前年同期、前四半期並みの広告宣伝費であれば、黒字水準となっていたことになる。

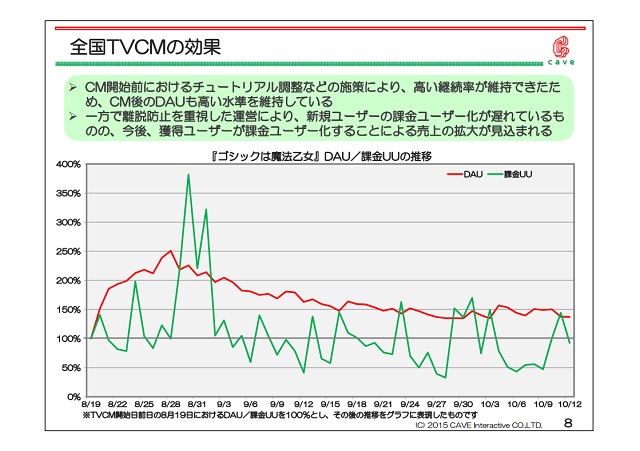

では、実際全国でCMを打った効果を見てみると、下のグラフのとおり、DAU(日時アクティブユーザー数)がCM展開前よりも50%くらい高まった水準で足元も推移している状況だ。

今後の『ゴシックは魔法乙女』については、新規ユーザー継続率が高水準で安定させていきつつ、積極的なコラボ企画やイベント実施により、引き続き収益の最大化を目指していく。直近では、ディー・エヌ・エー(DeNA)<2432>の『ハッカドール』とコラボや、ライトノベル「魔法少女育成計画」とのコラボを実施している。

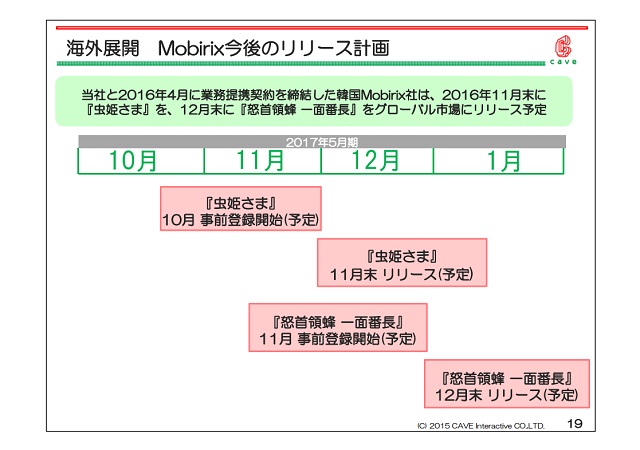

また、7月の決算発表時に上半期中に3~4本の新規タイトルを配信する予定としていた海外展開については、2016年11月末に『虫姫さま』を、12月末に『怒首領蜂 一面番長』をグローバル市場にリリースする予定となっていることが明らかとなった。

■CM効果で増えたユーザーをどう課金ユーザーに育てていくかが課題

この第1四半期は、今後に向けた先行投資が目立った内容となったが、実際にCMを放映した後のDAUの状況などを見ると、その効果はしっかりと発揮されているようだ。この増えたユーザーを課金ユーザーにどう育てていくかが、第2四半期以降の1つのポイントとなってきそうだ。

また、海外展開については、当初想定よりはやや遅れている印象があるが、青写真が示されたことで、より現実的な段階に入ってきた。こちらも今後の動向を引き続き注目したい。

(編集部:柴田正之)

会社情報

- 会社名

- 株式会社ケイブ

- 設立

- 1994年6月

- 代表者

- 代表取締役社長 秋田 英好/代表取締役CFO 伊藤 裕章

- 決算期

- 5月

- 直近業績

- 売上高69億6300万円、営業利益2億4300万円、経常利益2億1300万円、最終利益25億7900万円(2023年5月期)

- 上場区分

- 東証スタンダード

- 証券コード

- 3760